1.华尔街经典长销投资图书,被列入b读金融书单,至今位列美国亚马逊金融投资类图书畅销榜。

2.知名对冲基金经理比尔·阿克曼、投资大师乔尔·格林布拉特和查尔斯· 埃利斯推荐。

3.作者为华尔街资深人士。他根据多年分析师经验开创了审视公司收益质量的突破性研究方法,其机构研究出版物《收益质量报告》被华尔街知名对冲基金经理惠特尼·蒂尔森称作“学习财务报表分析的z佳资源之一”。

4.发现公司的真实收益,是投资中z重要的事之一。本书通过一套专业系统又通俗易懂的公司盈利评估方法,结合大量具体案例,为了解公司真实盈利状况提供了有用的工具和技术。运用书中的知识,读者能够轻松解读重要财务数据背后的意义,破解上市公司的会计伎俩,得出这些公司真正的每股收益,从而做出更明智的投资决策,获得理想的回报。

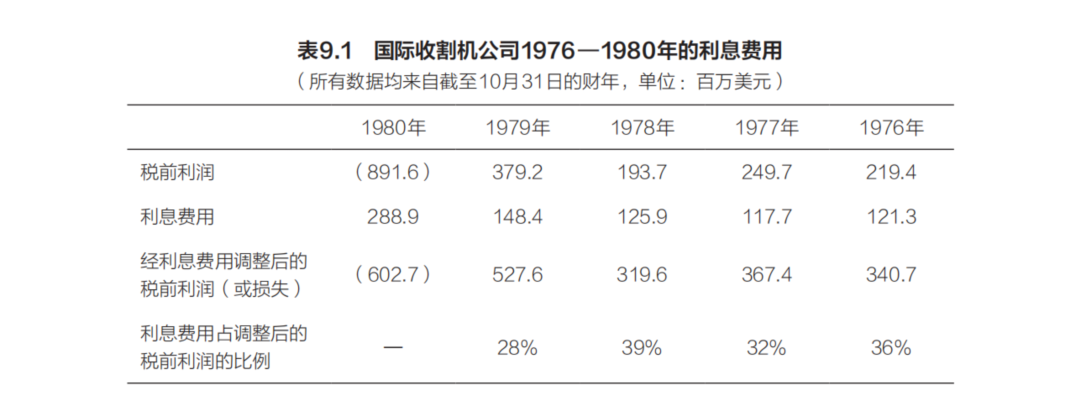

在分析一家公司的债务状况时,投资者应该先浏览其损益表,查看利息费用(如有的话)是多少。然后,把利息费用加回到公司的税前利润中。接下来计算出利息费用占调整后税前利润的比例。为什么要这么做呢?因为这能让你对公司的财务实力有一个更清晰的了解。简单地说,利息费用占税前利润的比例越高,公司的杠杆率就越高,高收益对股价上涨或低收益对股价下跌的影响就越大。

现在我们举一个典型例子来说明这种情况。我们之前对国际收割机公司进行了分析,现在它改名为纳威司达公司(Navistar)了,因为其管理层认为,老名字给客户和投资者留下了不好的印象。表9.1显示了国际收割机公司从截至1976年10月31日到截至1980年10月31日的几个财年里的利息费用。

表9.1表明,在国际收割机公司1976—1980年的税前利润(亏损)中,有很大一部分被利息费用消耗了。特别值得注意的是,1979—1980年,其利息费用从1.48亿美元增加到了近2.89亿美元。

当投资者看到这种数据时,他们的脑海里应该响起警报声。利息费用占利润的比例快速增长的原因可能是利润稳定的同时借款增加,也有可能是与债务有关的利润下降。若是前者,投资者就要进一步考虑该公司增加借款是为了摆脱困境还是为了在增长前景一片光明的情况下采取相应的行动。若是后者,那么投资者就要警惕该公司未来可能出现的问题了。

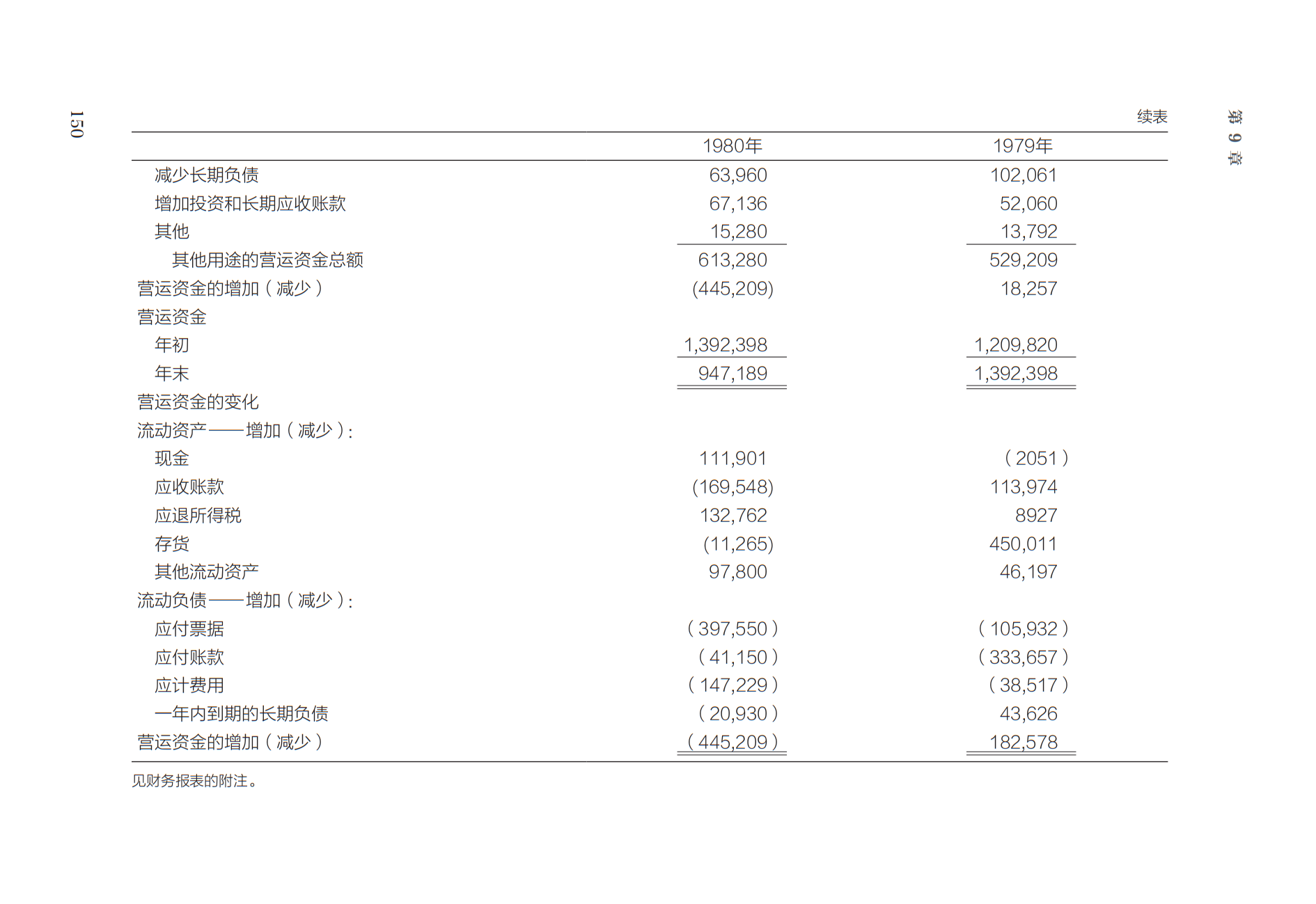

此时就要仔细审查该公司年度报告中的财务状况变动表了。我们在后面转载了国际收割机公司1980年年度报告中的财务状况变动表。

该表显示,1980年,国际收割机公司的长期负债增加了约3.79亿美元(增加的约4.43亿美元长期负债减去6400万美元的长期负债减少额)。此外,该公司发行了1.5亿美元的优先股,而且应付票据增加了3.97亿美元。

虽然我之前批评过国际收割机公司,而且经常批评其管理层的言论和经营,但我必须承认这一点:该公司向投资者提供的与其资本化有关的比率表非常出色(参见本文摘末尾)。

从该表我们可以注意到借款总额和可赎回优先股与普通股股东权益和可转换优先股的比率、借款总额与普通股股东权益和优先股的比率以及长期负债占普通股股东权益、优先股和长期负债的比率都在恶化。我在1981年2月16日发布的《收益质量报告》中写道:

全美汽车工人联合会(UAW)组织的长期罢工、利率飙升和经济衰退的大环境相结合已经对国际收割机公司的财务比率造成了严重的不利影响。读者应该注意的一个事实是:自1975年以来,该公司的财务比率在经过连续4年的改善之后,于1980年再次恶化到了1975年的水平之下。

再一次地,公司承担了自身行为带来的恶果。在截至1980年10月1日的财年里,国际收割机公司每股亏损了12美元。1981年初,该公司的股价高达26美元,但由于深陷债务危机,再加上破产的谣言甚嚣尘上,其股价随后暴跌至6美元。即使该公司因资产重组避免了破产的命运,其发展前景也不容乐观。1982年,该公司普通股的价格最终跌至2.75美元。投资者能预料到这样的结果吗?也许不能,但任何在1981年初注意到其财务比率恶化的人肯定都会提前得到一些警示,即该公司以后会面临麻烦。

致谢

前言

D一章 不要相信你的分析师

第二章 不要相信你的审计师

第三章 个人对个人:致股东的信

第四章 差异化披露

第五章 营业外收入和/或非经常性收入

第六章 费用的减增

第七章 股东报告VS. 纳税申报书

第八章 两个关键的数据:应收账款和存货

第九章 债务和现金流分析

第十章 股利:温柔的陷阱

第十一章 了解会计变更的重要性

第十二章 “大洗澡”和重组后焕然一新

结语

温馨提示:请使用长沙图书馆的读者帐号和密码进行登录